【播資訊】注冊制下的券商,馬太效應更強

IPO項目資源向頭部券商聚集。“申報即擔責”,對券商的監管更為嚴厲。

3月以來,隨著創業板新規及全面注冊制的政策效應全面發酵,出現了IPO申請撤回增多的現象。

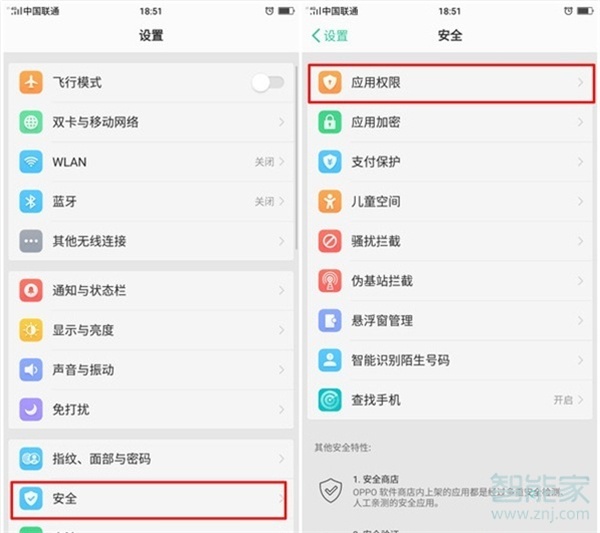

(相關資料圖)

(相關資料圖)

Wind數據顯示,今年1-2月,IPO撤否項目分別為24家、22家,3月增至34家,其中創業板項目占比達50%以上。

“全面注冊制下,企業上市的硬條件更細致,也更有彈性,但監管閥門也擰得更緊了。比如不符合‘三創四新’(創新、創造、創意,新技術、新產業、新業態、新模式)的板塊特征,原來能上創業板的企業現在或被勸退。”國內某頭部券商投行人士對支點財經記者稱。

該投行人士表示,作為企業上市的保薦機構,券商感受到明顯壓力,要對項目嚴格篩選,“帶病申報”“一查就撤”的執業隱患將被監管部門重點關注。

券商“躺賺”時代過去,服務企業將更精準

券商一向被看作是企業上市的“領路人”與“看門人”,企業上市前,都要聘請券商來完成上市輔導、申報、發行等一系列工作。

投行與經紀通常是券商的兩大業務支柱,此外還有自營、投資等業務。其中,證券發行與承銷、企業重組、兼并與收購、項目融資等服務主要由投行部門來完成。

中信證券一位投行保薦代表人告訴支點財經記者,全面注冊制以信息披露為核心,審核權下放至交易所,發行承銷機制市場化,新標準之下,企業上市指標變得更有彈性,更科學化,但不等于“放水”。確實有一些原來不符合主板上市標準的企業,現在符合了,但這種情況不具有普遍性。

在財通證券投行三部負責人何俁博士看來,目前整個市場每年新增上市公司400多家,全面注冊制并不會降低審核標準,包括撤否企業在內的整體通過率仍可能保持在60%甚至更低的水平。

事實上,短期內投行申報項目或更加謹慎。海通證券投資銀行某團隊負責人對支點財經記者表示,受去年經濟下行影響,一些在會審核企業業績下滑,加之二級市場行情不樂觀,今年IPO審核與發行可能面臨較大的壓力。

本次全面注冊制改革后,多層次資本市場體系將更加清晰。具體而言,主板突出“大盤藍籌”特色,創業板主要服務成長型創新創業企業, 科創板優先支持符合國家戰略且擁有“硬科技”的企業,北交所則面向創新型中小企業,重點支持先進制造業和現代服務業。

上市企業類型的多樣化以及選擇的市場化,對投行的價值發現能力、定價能力、執行質量等都提出了更高要求。

何俁認為,符合注冊制發行條件的企業,不一定能成功上市,不一定具有資本市場價值,投行需要給企業做出更早更精準的“謀劃”。

以往,投行更多是對企業的收入規模、資產規模、行業地位等做出判斷,今后還要重點看該行業是否符合板塊定位及國家戰略需求,對各板塊市場行情及發行定價是否有準確判斷,企業能否受到市場追捧。也就是所謂的“擇時、擇地、擇勢”。

從企業的歷史沿革、股東變化,到業務與技術、合法合規經營情況,都要做全面的盡職調查,確保IPO申報經得起審核;同時,深入挖掘業務亮點與價值,提高發行時的路演推介實效,為企業實現合理的發行價。

海通證券投行人士對記者分析稱,一個比較理想的發行定價,是新股首日開盤上漲20%-30%,開盤大漲可能意味著定價偏低,破發則說明企業價值與定價不匹配。

由于全面注冊制下新股上市前5個交易日不設漲跌幅限制,目前新股市場表現分化明顯,這將給投行定價帶來一定壓力,倒逼投行提高投研能力與定價的合理性、精準性。

前述中信證券保薦代表人則指出,企業持續經營能力、財務會計問題將成為今年監管的重點,銀行流水核查日趨嚴格,內控要求顯著提高。

以銀行流水為例,原來只需核查5萬元以上的資金往來,最新案例表明,監管可能要求保薦機構、會計師說明一定時間內企業董監高、實控人及其近親屬超過2萬元甚至1萬元支出的具體情況。

這位保代表示,小到銀行流水,大到安全環保、民事刑事等領域,審核機關的標準越來越細致,對券商的要求越來越高,投行團隊必須加強發現問題和解決問題的能力,應對變化。

項目資源向頭部券商聚集,“申報即擔責”

變化的不僅是注冊制改革,券商行業的格局也在變化。最為明顯的是,近幾年投行項目資源趨向頭部券商,而全面注冊制加快了這種趨勢。馬太效應,強者更強。

何俁告訴記者,目前全國140家券商中,102家有保薦資格,但就IPO項目數量而言,近年來排名前20的頭部券商占據80%以上的市場份額。

一方面,每家券商有自己的戰略。在上述中信證券保代看來,大型券商經驗豐富,中小券商想要生存就得走差異化道路,打出特色投行的招牌,同時對項目風險的容忍度可能更高。

另一方面,企業對券商的需求也各有側重。有的企業比較強調人際間的信任關系,更看重具體執行團隊的能力、服務同行業的經驗;有的企業認為上市水到渠成,更寄望于券商手中的資源,比如在募投項目上拿到政策支持,又如發行中能獲得更多機構的認可,后期有券商明星分析師跟蹤并發布研報。何俁表示,“整體上還是講究‘門當戶對’,即明星企業多選擇頭部券商。”

據中國證券監督管理委員會湖北監管局公告信息,截至2023年2月末,湖北轄區擬首次公開發行、正在接受輔導的公司有50多家,包括漢口銀行股份有限公司、恒信汽車集團股份有限公司、東風汽車集團股份有限公司、襄陽正大種業股份有限公司等。

記者注意到,其中有8家企業的輔導機構為海通證券,中信建投、長江證券承銷保薦分別輔導4家企業,中金公司、民生證券各有3家。

值得一提的是,全面注冊制對券商的監管更為嚴厲。監管強化“申報即擔責”,帶病申報、一查就撤將面臨更大的風險。

海通證券投行人士稱,本輪注冊制改革新增對券商“撤否率”的年度考核,被否和撤回率越高的券商,后續監管對其保薦項目的督導頻次越高。從這個角度來看,項目本就不多的中小券商生存空間可能受到進一步擠壓。

何俁補充表示,監管不僅加碼券商的“入口”把關責任,對企業上市后曝出的業績造假等問題,也有嚴厲處罰。如果券商存在主觀故意會被行政處罰,根據情節輕重移交司法,同時承擔巨額的投資者損失賠償。

標簽:

推薦

-

-

-

befilledwith和fullof的區別_be full of 和be filled with有什么區別

1、結構不同befullof是主動結構,befilledwith被動結構。2、2、側重點不同befull

來源: -

當前熱點-港股異動 | 美東汽車(01268)再跌超6% 本周累跌超25% 機構稱一、二季度毛利或繼續承壓

智通財經APP獲悉美東汽車01268早盤再跌超6本周累計跌幅超25截至發稿跌446報1284港元成交額391731萬港元...

來源: -

-

-

-

-

-

-

-

-

-

-

-

紅米note8pro可以無線充電嗎?紅米note8pro的nfc感應區在哪里?

紅米note8pro可以無線充電嗎?紅米note8pro不支持無線充電。紅米note8pro的電池容量為4500毫安,只支持1...

來源: -

-

-

-

-

iphone11靜音模式怎么取消?iphone11靜音模式震動怎么設置?

iphone11靜音模式怎么取消iphone11手機左側音量鍵上方有個【靜音鍵】, 將開關調制【響鈴模式】即可。...

來源: -

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

opporeno2智能側邊欄怎么用?opporeno2側邊欄怎么跑到左邊了?

opporeno2智能側邊欄怎么用1、通過桌面的【設置】—【便捷輔助】—【智能側邊欄】進入。2、打開【智能側...

來源: -

-

全球時訊:AI撒謊也要擔責?ChatGPT涉嫌造謠或成首個因誹謗遭起訴的AI

OpenAI+創建的大型語言模型ChatGPT可以制造虛假信息以生成流暢的文本,但這些虛假信息可能會導致對個人...

來源: -

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

財富更多》

-

【播資訊】注冊制下的券商,馬太效應更強

注冊制下的券商,馬太效應更強---該投行...

-

世界微動態丨自然資源部通報平南違法用地問題處理結果 8名責任人員被追責問責

自然資源部通報平南違法用地問題處理結...

-

老百姓財務總監文杰鋒辭職 上任財務負責人不滿一年

老百姓財務總監文杰鋒辭職上任財務負責...

-

“以房養老”“代理退保”?銀保監會:謹防三類養老詐騙陷阱

“以房養老”“代理退保”?銀保監會:...

-

銀保監會發布風險提示:謹防三類養老詐騙陷阱

銀保監會發布風險提示:謹防三類養老詐...

動態更多》

熱點

- realme10系列正式宣布 采用雙曲面屏正面頂部居中挖孔

- 五菱全新微型電動車內飾官圖發布 座椅采用星際形打孔工藝

- 努比亞Z40星空典藏版正式開售 采用微米級油畫筆觸紋理技術

- iQOO11系列正式官宣 首批搭載驍龍8Gen2機型之一

- 海信34英寸帶魚屏顯示器發布 支持165Hz刷新率

- OPPO明年將商用240W超級閃充 新一代電芯支持更高倍率充電

- 第一款Android手機渲染圖曝光 橫向滑蓋設計和全尺寸鍵盤

- 吉利首款純電皮卡11月9日上市 車輛續航里程超過610公里

- 努比亞Z40SPro星空典藏版正式公布 堪稱窄邊框天花板

- vivo無線運動耳機2今日正式上市 首銷只要119元

- iphone錄音刪除怎么恢復?iphone錄音永久刪除怎么恢復?

- 蘋果手機怎么復制短信內容?蘋果手機短信刪除了怎么恢復?

- 小米10支持擴展容量嗎?小米10的錄音功能在哪里?

- 三星手機怎么設置電池百分比顯示?三星手機電池百分比怎么調?

- 萬元游戲本標桿!看看聯想拯救者Y9000P

- 蘋果手機怎么導出照片在電腦上?蘋果手機怎么傳輸數據到新手機?

- 統計部門為推進統計現代化提供“杭州樣本”

- 三星S20Ultra是曲面屏嗎?三星s20ultra的NFC功能怎么用?

- 河南:今年“衛星+”規模力爭突破200億元

- 蘋果手機怎么打攝氏度符號?蘋果手機黑屏打不開怎么辦?

- opporeno2懸浮球在哪里設置?opporeno2有無線充電功能嗎?

- 全球快資訊丨指責張杰謝娜跳單中介方被申請破產 指責張杰謝娜跳單中介方被限消

- 蘋果手機怎么改輸入法鍵盤?蘋果手機輸入法怎么清除記憶?

- 蘋果手機怎么測試wifi網速?蘋果手機網速顯示在哪里設置?

- 蘋果手機怎么設置日期提醒?蘋果手機日期不對怎么調回來?

- 小米10有雙揚聲器嗎?小米10揚聲器是哈曼卡頓嗎?

- 4061357_ZH61357

- 蘋果手機拍照沒有聲音怎么調?蘋果手機拍照怎么開美顏和濾鏡?

- oppoa91怎么打開飛行模式?oppoA91的屏幕質量好嗎?

- 三星S20Ultra是屏下指紋嗎?三星s20ultra的備忘錄在哪里?

- 蘋果手機變黃了怎么調?蘋果手機屏幕變暗怎么解決?

- 蘋果手機藍框怎么去掉?蘋果手機藍框跳來跳去怎么關閉?

- befilledwith和fullof的區別_be full of 和be filled with有什么區別

- 天天信息:華擎A620MProRS主板確認支持PCIe5.0SSD

- 銀保監會發布風險提示:謹防三類養老詐騙陷阱

- 今日熱訊:人工智能主題基金紛紛“狂飆”

- 強生擬支付89億美元解決爽身粉索賠,將是有史以來最大的產品責任賠償之一

- 資訊:揭秘范丞丞工作室關聯企業

- 放寬申領標準 多地出臺小客車搖號新政

- AI生成內容檢測工具沒啥用?容易存在誤判

- 全球通訊!英力股份2022年虧損 前年上市募4億去年發3.4億可轉債

- 【世界熱聞】謹防陷阱!銀保監會科普什么是正規的“以房養老”

- 全球觀點:外包公司員工月加班超百小時 多家外包公司因超時加班被罰

- 當前熱點-港股異動 | 美東汽車(01268)再跌超6% 本周累跌超25% 機構稱一、二季度毛利或繼續承壓

- 環球熱門:長安期貨4月6日原油報告:庫存連續下降提振效果有限,減產邊際作用減弱或存布空機會

- 全球關注:成果落地助長新興產業“森林”

- 今日申購:光大同創、森泰股份、恒尚節能、索辰科技、迪爾化工

- 首創證券收警示函 承銷東方園林債券2項核查不充分

- 阿里云與捷豹路虎中國達成全面合作

- 最新:碳什科技獲數千萬元天使輪融資

- 觀速訊丨ChatGPT恢復Plus訂閱服務 業內:算力資源出現明顯缺口

- 春耕春播進行時:確保農資穩定供應 推進化肥減量增效

- 天天快資訊:北京文投原董事長周茂非、原總經理趙磊同日被雙開

- 每日熱聞!軍陶科技終止創業板IPO

- 【世界獨家】國家稅務總局:一季度新能源車制造業銷售收入同比增長35.2%

- 縱橫十六完成數千萬元天使輪融資

- 世界今頭條!國王杯-皇馬總分4-1巴薩進決賽 本澤馬3射1傳

- 五大利好支撐!美國銀行看漲金價至2100美元!

- 環球微頭條丨黃金市場分析:需突破2030美元的阻力位,才能測試三角旗形的目標位2043美元

- 中新天津生態城:綠色建筑比例達100% 多家綠色建筑企業匯聚

- 全球焦點!奈杜星球完成千萬元的A輪融資

- 全球熱點評!森泰木塑深交所公開招股

- 天天簡訊:把珍貴情誼傳承下去

- 前沿資訊!阿卡亞智能獲數百萬元種子輪融資

- 湖北出臺“9條措施”激勵科技創新 最高獎補500萬元

- 當前關注:合力整治近視防治市場亂象

- 世界實時:金觀平:我國經濟呈現持續向好態勢

- 全球百事通!索辰科技上交所公開招股

- 最新資訊:湖北宜昌推進重大項目落地

- 全球快消息!清明假期“一日春游”火熱

- 環球微速訊:Pixel 的自適應充電功能可能已降低警報要求

- 【當前熱聞】清明祭英烈,四川66萬余人走進烈士陵園緬懷先烈

- 世界熱點!269元起!閃極Retro 67充電器開售:多口充電不斷連

- 特斯拉小型電動車將配備53kWh磷酸鐵鋰電池

- 熱點!瑞典汽車制造商沃爾沃3月份在全球銷售了63132輛汽車,同比增長8%

- 張家口稅務:推行精細服務打造特色品牌

- 實時焦點:全球應用安全科學專家UL Solutions一座新的零售和消費品實驗室在深圳啟用

- 視訊!玩具反斗城全渠道會員運營中臺正式上線,數云作為系統和服務提供商

- 環球微資訊!OpenAI 詳細介紹自己如何確保安全地構建、部署和使用 AI 系統

- 環球市場:硅谷精英街頭遇刺身亡 美國經濟衰退擔憂加劇

- 消息稱三星新款 Galaxy SmartTag 續航表現更佳,支持 Smart Things

- 量化私募大佬喊話三六零:估計很快要定增了!兩年前49億定增套牢17家參與者

- 天天速讀:郭明錤:蘋果 AR/VR 頭顯是下一個「明星產品」 WWDC23 是說服投資者的 「最后希望」

- 中國科學家研制出首例室溫超快氫負離子導體

- 格蘭云天·閱酒店深圳中心公園店開業

- 全球熱頭條丨QQ打擊虛假“退費”詐騙 稱將重點關注從嚴處理

- 中信證券:AI體系下傳媒產業三大投資主線

- 世界看點:券商晨會精華:算力建設,聚焦光模塊等核心品種

- 合肥新晉生態地標打卡“火出圈”

- 你會買Oppo Find X6和Find X6 Pro嗎?

- 世界今熱點:部分iphone用戶再次遭遇蘋果“天氣”服務問題

- 天天要聞:納斯達克上市的金融及醫療服務公司AGBA Group Holding Limited收購新加坡Sony Life Financial Advisers Pte Ltd

- 全球看熱訊:好市多(COST.US)3月美國可比銷售額增速降至近三年來新低

- 環球最資訊丨美股異動 | 擬未來25年支付89億美元和解致癌訴訟 強生(JNJ.US)漲超3%

- 焦點簡訊:杜蘭特:諾維茨基激勵了很多大個子練投籃 我也受到他的影響

- 世界熱點!加拿大股市收低;截至收盤加拿大多倫多S&P/TSX 綜合指數下跌0.57%

- 信息:普京:俄美關系陷入深度危機 準備同所有國家對話、不會自我孤立

- 美股收盤:經濟衰退擔憂成為主旋律 AI概念股延續跌勢

- IT工程師“種田” 深耕算力提高畝產

- 天天視訊!洛克王國有沒有二級密碼 7k7k洛克王國100級的號和密碼

- 美股異動 | AI板塊走低 C3.ai(AI.US)跌超10%

- 環球今頭條!美股異動 | 氫能源板塊走低 普拉格能源(PLUG.US)跌超5%

- 熱點聚焦:人工智能對現場服務管理的影響

- WTO:今年全球商品貿易量預計將增長1.7%

- 當前播報:越秀地產首季銷售額同比增2.2倍

- 世界熱訊:今年300款理財提前終止 業內:影響不大 市場已回暖

- 天天速看:牛津經濟研究院:歐元區PMI數據顯示該地區各行業、各國表現各不相同

- 焦點簡訊:高盛:預計鋁價在未來一年內將上漲

- 當前關注:小非農暗示美國衰退將至?賭5月加息的人越來越少了……

- 全國兩會精神看落實|深化改革 轉型開放天地闊

- 世界今日訊!AIGC爆火,設計師將迎來失業潮?——設計師應對指南

- 天天觀點:美股盤前:美聯儲加息步履停不停?小非農爆“冷”遠低于預期

- 【世界時快訊】山西大學110周年校慶大會視頻_山西大學110周年校慶

- 蘋果天氣又崩上熱搜:iPhone免費天氣App了解下

- 精彩看點:什么是注射針剛性韌性檢測?

- 世界速讀:券商開始賣保險,在港機構是為渡過難關還是戰局升級?香港大街小巷彌漫保險廣告味道

- 世界焦點!預計5.4萬噸!2023年菲律賓獲準對華出口榴蓮,誰給的底氣?

- 焦點快看:國際油價小跌,受制于美國制造業降溫,本周重頭戲待上演

- 【時快訊】中國電科回應“員工痛批強制加班”:非集團公司所屬成員單位和員工

- 【全球時快訊】NYMEX原油下方支撐在80.50美元

- 環球頭條:17國駐華使節和外交官參訪廣西

- amdr77800x3d大緩存處理器4月6日發售

- 優信集團宣布如期收到融資款項并清償全部歷史可轉債

- 速讀:OPEC+意外減產推高油價,多數機構認為下半年將達到100美元

- 微動態丨微軟更新OneNote應用:工具欄增強Quick Note筆記體驗

- 美原油交易策略:API數據顯示庫存大減,油價仍偏向多頭

- amd與jedec合作開發ddr5mrdimm內存

- 當前快訊:山東四大新區架起“云端”服務橋梁

- “行善有我,電網集結”公益活動在天津舉行

- 快訊:新疆克州邊境管理支隊“抵前服務”解民憂

- 每日訊息!2023青島數字文化應用發展大會將于4月6日舉辦

- 環球快播:江蘇首個校園反詐中心在常州大學成立

- 海淘的childlife大瓶鈣含防腐劑?專家建議嬰幼兒產品選購要謹慎

- 天天熱訊:秦家族3月銷量超4萬臺,網友:壓力又交給朗逸等合資競品了

- 環球簡訊:羅德推出新無線麥克風Wireless ME